把握しておきたい法人の年間スケジュール

2016年04月28日

前回は個人事業主の年間スケジュールを確認しました。

今回は法人の年間納税スケジュールをご紹介します。

1.納付スケジュール

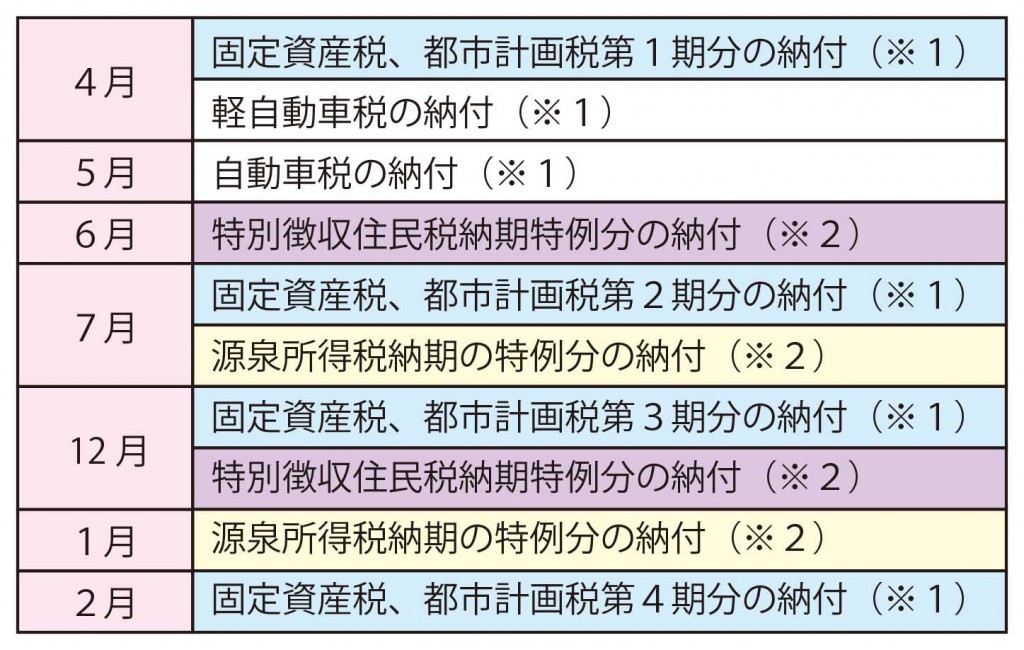

まずはすべての法人・個人が同じ納付時期の税金の納付スケジュールを確認しましょう。

あらかじめ金額と時期を把握しておき、資金計画に入れておくことをおすすめします。

口座振替できるものは口座振替の手続きをしておくと納付忘れがなく安心です(自動車税は口座振替の制度がない自治体もあります)。

※1 納付期限は各自治体の条例で定める日

※2 納期の特例を選択している場合

(選択していない場合は毎月10日に前月分を納付します)

2.法人税・法人住民税・法人事業税・消費税・事業所税の確定申告

原則として決算日から2ヶ月以内

3.法人税・法人住民税・法人事業税の中間申告

事業年度が6か月を超える場合は6か月を経過した日から2か月以内に申告納付します(新設法人や前年度の法人税額が20万円以下の場合には申告納付は必要ありません)。

中間申告が必要な法人には税務署や県・市から納付書が送られてきます。税務署から来た納付書に書かれている税額は予定申告をする場合の税額ですので、予定申告を選択する場合はその金額を納付しますが、下記②の中間決算を選択することもできます。

①予定申告

(前事業年度の法人税額)×6÷前事業年度の月数

新設法人や上記の税額が10万円以下の時は申告・納付は不要です。

②中間決算による中間申告

事業年度開始の日から6か月の期間を一事業年度とみなして、法人税・法人住民税・法人事業税を計算します。

ただし、下記の場合には中間決算は選択できません。

・中間決算で計算した法人税が①の法人税を超える場合

・①の法人税が10万円以下である場合

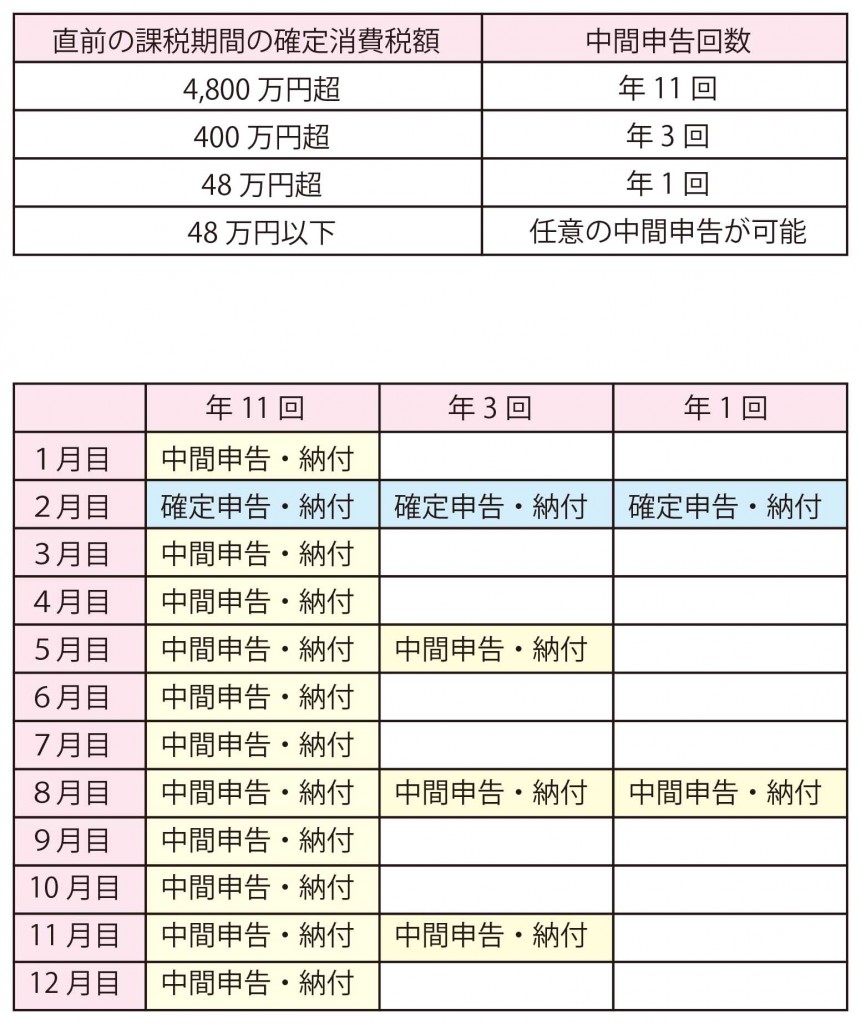

4.消費税の中間申告と納付

消費税も法人税などと同じように中間申告の制度がありますが、その回数は法人によってまちまちです。自社はどの回数になるかは確定申告時にわかりますので、税理士に確認しておきましょう。

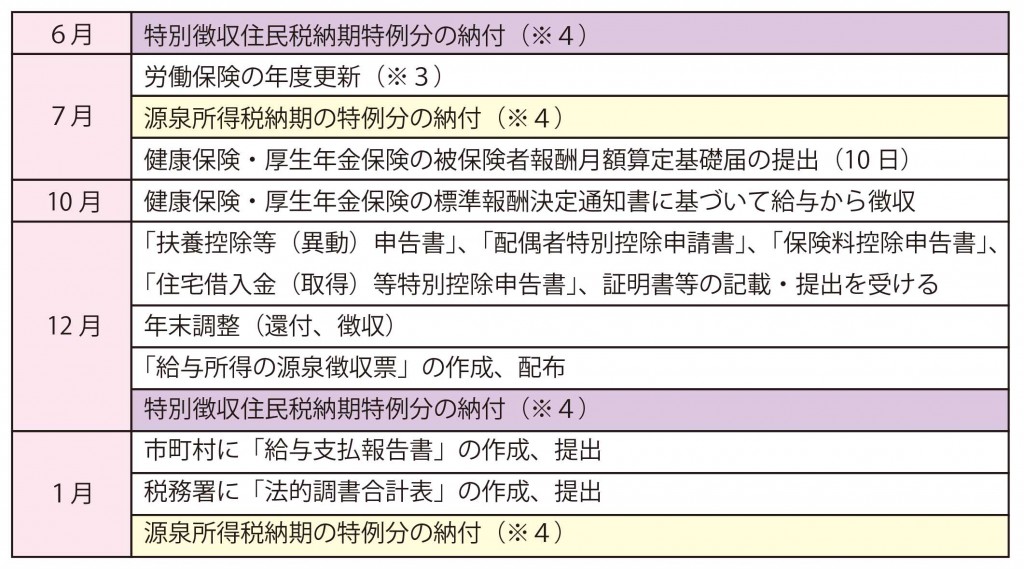

5.雇用している従業員がいる場合のスケジュール

※3 雇用保険については、入社日の翌月10日までに資格取得届、退職日の翌日から10日以内に資格喪失届を所轄の職安に提出

※4 納期の特例を選択している場合(選択していない場合は毎月10日に前月分を納付します)

6.まとめ

税金は本当に色々種類があってその期限もまちまちなので、把握するのが大変だと思いますが、別に期限を暗記する必要はありません。時期が近づいたら郵送物が届きますので、放っておかずにすぐ開封することです。

中間決算の時期に税額が発生するかどうかは、決算のときに税理士に確認しておきましょう。